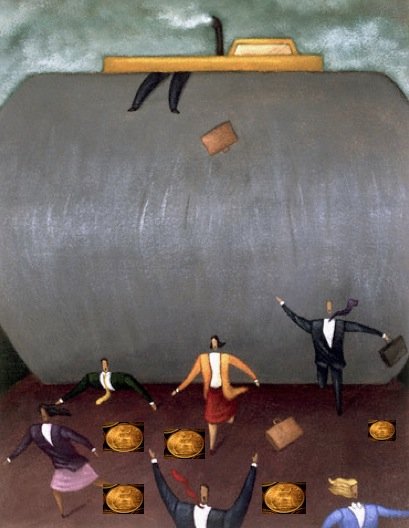

Volatilität als Assetklasse – Picking up nickels in front of a steam roller

Nun es sich doch noch passiert. Der “bestgehütete” Trade, nämlich Short Volatiliät ist von heute auf morgen explodiert. Was alle Buy and Hold Anhänger überrascht hat, war vielen Experten klar. Früher oder später musste das Produkt XIV und vergleichbare Produkte implodieren. Der Anbieter des Produkts hatte auf das Risiko explizit hingewiesen.

Wie kann ein ETN von etwa 100 USD auf knapp 5 USD vom Börsenschluss zur Eröffnung fallen?

Wenn die Volatiliät im niedrigen einstelligen Bereich notiert, ist nur ein kleines Lüftchen an den Märkten notwendig, um die Volatilität zu verdoppeln. Der Anstieg der Volatilität führt zu einem Absichern der Positionen, die den Anstieg nochmals verstärkt. Der Effekt, den wir über die letzten Monate gesehen haben, dass fallende Volatilität zu noch niedrigeren Volatilitäten führte, wurde nun umgekehrt. Schon vor einigen Monaten wurde simuliert, dass eine Verdopplung der Volatilität zu einem Kursrückgang einiger Volatilität ETNs auf nahezu Null führen wird. In den letzten Wochen notierte die Volatilität im Bereich von 9% und geringer. Eine Verdopplung auf 18% – ein Wert der noch immer weit unterhalb des langfristigen Durchschnitts liegt – würde zu erheblichen Verlusten führen. So passierte es nun am 5./6.Februar 2018.

Sehr deutlich wird aber die Tatsache, dass in einem Umfeld mit negativen Zinsen Investoren Alpha in Assetklassen suchen, die Sie nicht vollständig verstehen und deshalb zu Fehlallokationen und Verlusten kommen kann.

Vivace Multi-Strategy I – Positionierung

Der Fonds war in der Vergangenheit immer wieder in der Assetklasse Volatilität investiert. Sowohl auf der Long- als auch Shortseite war der Fonds positioniert. Für diese Assetklasse wurde mit dem Rückgang der Volatilität auch das Risiko immer weiter reduziert. Unsere Simulation hatten ein maximales Risiko von 3% ermittelt. Wir waren bis Mitte Januar 2018 short Volatilität investiert. Bedingt durch die Veränderung der Vola Struktur wurde die Position geschlossen und in Bargeld investiert. Der starke Anstieg der Volatilität hat nun dazu geführt nunmehr die Volatilität long zu sein. Die aktuelle Fondsperformance bis 8.Februar war -3% bedingt durch die Aufwertung des Dollars ergab sich aber eine leicht positive Performance, während der MSCI World Net Total Return um über 6% gefallen ist.

Es wird gerade in stark schwankenden Märkten sehr deutlich, dass ein Risikomangement gepaart mit einem exzellenten Produkt Know How unabdingbar ist.

Vivace Capital GmbH handelt als vertraglich gebundener Vermittler im Rahmen des Haftungsdaches der GSAM + Spee AG in Krefeld.